一、封测环节简介:最早开始国产化进程,产业链迁移推动大陆OSAT厂商快速发展

集成电路封测包含了封装和测试两部分内容,其中封装是指将芯片在基板上布局、固定及连接,并用绝缘介质封装形成电子产品的过程,目的是保护芯片免受损伤,保证芯片的散热性能,以及实现电信号的传输。测试则包括进入封装前的晶圆测试以及封装完成后的成品测试。封测处于芯片产业链的中下游,是必不可少的环节。

相对于Fabless和Foundry环节,封测环节的技术与资金要求相对较低,因此往往成为芯片本土化生产的开端。中国大陆同样如此,大陆的Fabless厂商,如Eswin成立于2016年,Chipone成立于2008年,Foundry厂商如SMIC成立于2000年,Nexchip成立于2015年。大陆的OSAT厂商如颀中成立于2004年,新汇成成立于2015年,通富微电成立于1997年。经过20多年的技术积累与市场开拓,大陆OSAT厂商已经积累了较强的竞争力,受到显示产业链向大陆迁移的影响,DDIC生产本土化成为大陆OSAT厂商快速发展的重要机会。

DDIC封测市场格局概述:台系双寡头主导,大陆厂商快速崛起

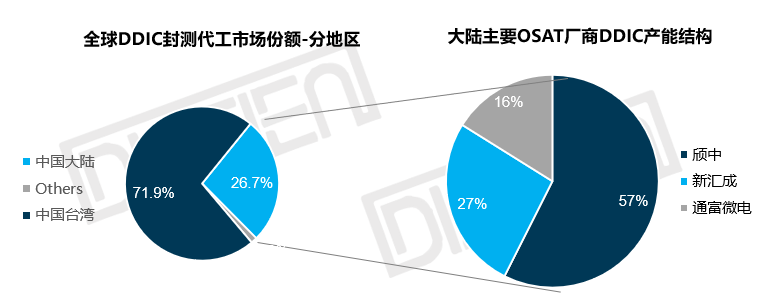

图一:全球及中国DDIC领域OSAT厂商市场份额分布

数据来源:DISCIEN

如上图所示,在显示产业链不断转移的过程中,全球封测代工产能集中在中国,其中台湾地区占据总代工产能的71.9%,大陆地区占据总产能的26.7%,Others地区产能占比达到1.3%。韩国企业如LB-Lusem、Steco等因IDM的生产模式,故不在统计范围内。

台湾地区显示产业发展较早,封测环节已经完成了行业整合,目前形成了以颀邦科技和南茂科技为主的双寡头竞争格局。虽然显示产业近年才开始向大陆地区迁移,但芯片封测环节的本土化生产开始较早,并进而积累了较强的技术实力。受产业链迁移、市场繁荣与大陆地区对芯片产业扶持力度加大的影响,大陆OSAT厂商的市场份额快速增长,截至2021年,DDIC领域的OSAT厂商市场份额合计已经达到了26.7%。其中,作为中坚力量的颀中科技与新汇成微电子的产能占比分别为15.2%和7.2%。

二、封测市场重点企业与国产化进程:封测技术成熟,颀中&新汇成快速增长

按照制造业的一般特点,需要先实现生产技术的突破与更新,再规划产能的扩张。但由于DDIC属于成熟制程段内,大陆OSAT厂商技术积累基本满足需要,部分可达到领先水平。因此,技术水平差异更多地体现在产品良率方面。

关于产能,DISCIEN根据CP测试成为制约封测产能的特点,统计大陆OSAT厂商CP测试产能作为评价封测环节国产化的标准。

1.颀中科技:产能保持稳定增长,与大陆Fabless厂商合作日益加深

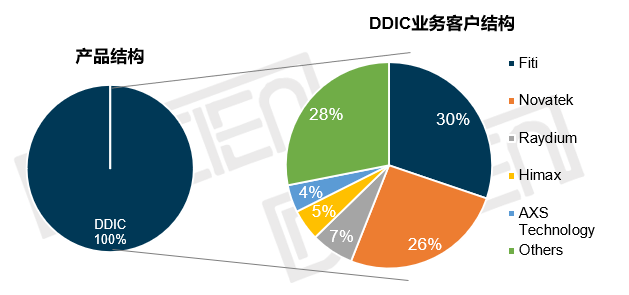

图二:颀中科技产品结构及DDIC业务客户结构

数据来源:颀中科技招股书

技术方面:目前而言,在封测环节的三大主要生产流程:凸块制造、CP测试与后端封装中,DDIC产品封测领域内,颀中能够实现全流程与主要封装方式的全覆盖。产品良率能够达到业内一流水平,LCD DDIC的良率能够达到99%,OLED DDIC的良率能够达到95%。

产能方面:CP测试环节:截至21年底,颀中的产线上共有300台CP测试设备,额定产能达到163.04万小时/年。受测试设备新增数量有限的影响,22年底预计测试设备达到310台,设计产能增幅较小,仅为3.3%。考虑到当前颀中测试设备单台月均工时仅为450h/M,相较于极限状态的600h/M,颀中还可提高三分之一的测试产能。

后端封装环节:根据截至21年底,颀中的DDIC业务COG、COF与COP封装产能合计达到16.45亿颗/年,其中COG&COP合计为:9.04亿颗/年,COF达7.41亿颗/年。预计22年底,颀中的COG&COP产能合计达到0.78亿颗/月,COP产能合计达到0.69亿颗/月。增幅分别为11.8%和15.4%。

客户结构方面:据公开资料显示,近3年,颀中的销售结构中,境内客户的占比持续快速增长,19-21年的比例分别为13.51%、16.17%与33.15%,增长接近150%。另外,大陆Fabless厂商Chipone和Eswin已经进入颀中21年TOP5的客户名单中。DISCIEN认为加强与大陆Fabless厂商的合作能在一定程度上缓解产业下行周期为其带来的负面冲击。

2.新汇成微电子:产能保持稳定增长,加快推动COP封装业务突破

图三:新汇成微电子产品结构及DDIC业务客户结构

数据来源:新汇成招股书

技术方面:新汇成目前能够实现凸块制造、CP测试与后端封装三大流程的全覆盖,同时能够实现COG与COF封装。据DISCIEN了解,目前新汇成在积极突破OLED DDIC的COP封装业务。目前其LCD DDIC封装的良率接近99%。

产能方面:CP测试环节:截至21年底,颀中的产线上共有156台CP测试设备,额定产能达到108.5万小时/年。受测试设备新增数量有限的影响,22年底预计测试设备达到166台,产能增幅为6.4%。

截至21年底,新汇成的后端封装产能达到12.6亿颗/年,其中,COG产能为6.8亿颗/年,COF产能为2.9亿颗/年。未来两年,新汇成将保持高速的产能增速。截至23年底,新汇成的DDIC封装产能将达到1.57亿颗/月,基本实现封装产能翻倍。

客户结构方面:相较于颀中快速增长的境内客户占比,新汇成的客户结构较为稳定。据公开资料显示,截至21年底,境内客户的占比为24.48%,主要分布于华东和华南地区,占比分别为15.52%和8.44%;境外客户则以台湾地区为主,占比达到68.81%。

三、总结

1.未来两年大陆DDIC领域的OSAT厂商颀中&新汇成将保持积极的扩产节奏,二者的测试产能将保持当前速度稳定增长,截至23年底,封装产能预计将分别达到2.08亿颗/月和1.57亿颗/月。

2.颀中&新汇成通过股权融资的方式进行扩产,避免了自建产线带来的现金支出及后续债务偿还的压力,能够有效缓解产业下行周期给企业运营带来的不利影响。DISCIEN认为,截至2023年底,DDIC封测缓解的国产化程度将有望达到30.7%。